Документы для получения налогового вычета при покупке квартиры

Фото с сайта new-realestate

Вопрос приобретения жилья всегда волнительный, будь это ипотека на несколько лет или единовременная оплата. Наше правительство стремится облегчить населению этот накладный процесс, возвратив часть денег за новое недвижимое имущество. Однако есть определенные ограничения. Чтобы принимать помощь государства следует внимательно изучить его законы. В этой статье мы поможем узнать, кто и в каком случае может принять участие в этой программе, куда следует обратиться и какие потребуются документы.

Содержание

- За счет чего происходит возврат средств

- В каких случаях предоставляется имущественный вычет

- Кто может принимать участие в программе имущественного вычета

- Как рассчитать сумму выплаты

- С 1 января 2014 года в закон входят новые поправки

- Куда подавать необходимые документы для получения налогового вычета при покупке квартиры

- Список документов для получения налогового вычета при покупке квартиры

- Видео о сборе документов на возврат налога при покупке квартиры

За счет чего происходит возврат средств

Государственный проект подразумевает именно реверсию денег, которые уже были внесены налогоплательщиком. Проще говоря, участнику программы будут отданы те средства, которые он за последние 3 года отчислял с каждой заработной платы. Срок подачи заявления о возврате определен фактом, что справка из налоговой службы 2-НДФЛ будет действовать только в течение трех лет.

Важно

Это значит, что подать заявление может только официально работающий гражданин с регулярно выплачиваемым налогом на доходы физических лиц (НДФЛ)

В каких случаях предоставляется имущественный вычет

Существует ограниченный список недвижимости, участвующей в программе:

- Любое строение, в котором предусмотрено проживание и прописка: квартира, комната в общежитии или коммунальной квартире, частный дом и т.п.

- Участие в долевом строительстве или кооперативе. С оговоркой: писать заявление о выплате средств можно тогда, когда постройка будет завершена.

- Недостроенный жилой дом или другие вышеперечисленные объекты. В таком случае деньги будут выплачиваться за строительные материалы и отделку, если вы сохранили чеки.

- Покупка участка для возведения частного дома.

- Затраты на проектирование, постройку и отделку нового дома.

- Доли в вышеперечисленном имуществе.

Также в список на вычет входят проценты по ипотеке и другим займам на жилье.

Фото с сайта люди-дела.рф

На приведенную в списке недвижимость дополнительно накладывается два условия:

- Жилье должно располагаться в России.

- Новое помещение должно предназначаться для проживания, а не для других целей. Проще говоря, если квартира переоборудована под магазин или офис, имущ. вычет не предусмотрен.

Важно

Каждый расход должен быть доказан документально. В частности, при достройке жилья в договоре о купле-продаже необходимо наличие пометки о неоконченном строительстве. Следует предоставить все товарные чеки и расписки. Без подтверждающих документов эти расходы не будут внесены в сумму выплаты

Кто может принимать участие в программе имущественного вычета

Кандидату необходимо подходить под определенные параметры:

- Являться физическим лицом, зарегистрированным в России и проживающим в своей стране большую часть времени.

- Получать «белую» зарплату с ежемесячным налогом в 13 процентов.

- Жилое помещение куплено без государственной поддержки, например, военная ипотека, субсидии. Часто в этот список добавляют материнский капитал. Это ошибка.

Это интересно

Квартира, купленная при помощи средств материнского капитала, попадает под проект имущественного вычета.

Но вывод не происходит из той суммы, которую получила мама от государства. Она отнимается из общей стоимости жилья. На оставшуюся часть программа выплат распространяется.

- Вы покупаете недвижимость не у своего прямого родственника.

- Если вы – неработающий пенсионер, то вам нужно будет предоставить справку, что последние три года вы получали доход, с которого отчислялся НДФЛ (13%), с пенсии этот процент не платится.

- Если вы – мама в декрете, то тоже имеете возможность участвовать в программе. Следует взять у работодателя справку 2-НДФЛ с данными за предшествующие 3 года. Оставшуюся сумму вы получите, когда вернетесь на работу.

- Если вы находитесь в браке, и намерены улучшить жилищные условия, а свое право на выплату уже реализовали, то хотим вас порадовать: имущество у вас общее, а вот возможность вернуть деньги разная. Если оба супруга являются налогоплательщиками, то реализовать льготу на возврат тринадцати процентов может каждый из них.

Как рассчитать сумму выплаты

Фото с сайта wikilaw

Существует два варианта:

- Сумма вычета за покупку недвижимости. Стоимость недвижимости мы умножаем на 13%, результат – деньги, которые вам должны выплатить. Здесь есть только одно ограничение, цена покупки не должна превышать 2 миллионов. Если она больше этой цифры, то умножать на 0,13 мы все же будем 2 000 000. В результате, сумма выплаты покупателю не будет превосходить 260 000 рублей.

- Размер имущ. вычета на процент по ссуде/ипотеке составляет 3 миллиона. Но формула расчета денег остается прежней – умножаем наши проценты по кредиту на налоговую ставку НДФЛ. 3 000 000 * 0,13 = 390 000 рублей.

Это интересно

При ипотеке возврат средств за приобретение имущества и за процент по ссуде может складываться. Общая сумма варьируется до 650 000 рублей

С 1 января 2014 года в закон входят новые поправки

Если результат имущ. вычета за приобретенную недвижимость был меньше разрешенных 2 млн. рублей, участник программы может повторно подать заявление на выплату денег при покупке второго жилого помещения. Второй раз он получит оставшиеся с 2 миллионов средства. Совокупная сумма льготы в этом случае все равно будет не более 260 тыс. рублей. Однако если покупка была произведена до 1 января 2014 года, то такая выплата может быть реализована лишь однажды. И не важно, заберет ли покупатель все положенные 260 тысяч или нет.

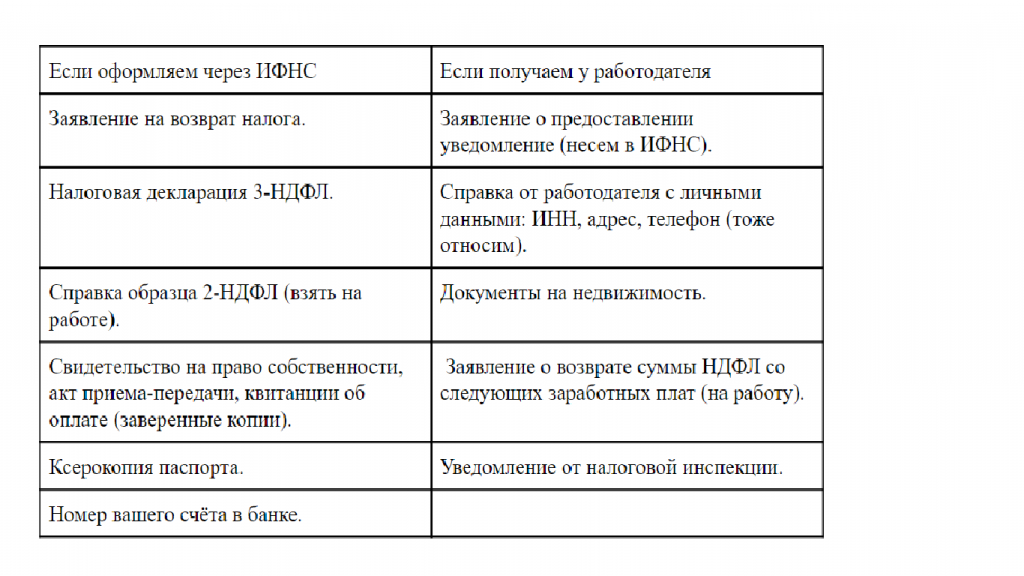

Куда подавать необходимые документы для получения налогового вычета при покупке квартиры

Процедура подачи документов зависит от выбранного получения средств:

- Единовременный возврат через ИФНС. После подачи документов ваше заявление будет рассмотрено за 3 месяца. Если принято положительное решение, у вас попросят номер банковского счета, и перечислят средства в период времени от двух недель до месяца.

- Ежемесячная сумма у работодателя. Необходимо посетить гос.учреждение и оформить право на возврат средств. А затем идти к бухгалтеру по месту работы. Согласно справке из ИФНС, работодатель не будет вычитать с вашей заработной платы НДФЛ в 13%.

Фото с сайта autoexpertnost

Список документов для получения налогового вычета при покупке квартиры

При посещении ИФНС уточните, какие документы нужны для налогового вычета при покупке квартиры в вашем случае. В статье представлен необходимый минимум. В зависимости от специфики и вида приобретенного жилья, от вас могут потребовать другие документы, например, свидетельство регистрации брака, если супруги берут имущество в совместную собственность.

Сбор большого количества документов пугает новоиспеченных владельцев квадратных метров, но процедура уже стала рядовой, поэтому она не принесет затруднений.

Видео о сборе документов на возврат налога при покупке квартиры

По материалам: datarealty.ru